Nachdem ich euch bereits das immocashflow Immobilien Kalkulationstool für Eigentumswohnungen vorgestellt hatte, möchte ich nun auch das leicht angepasste Tool als Entscheidungsgrundlage für den Kauf von Mehrfamilienhäusern mitgeben – das immocashflow Immobilien Kalkulationstool für Mehrfamilienhäuser.

Tools zur schnellen und effektiven Objektanalyse

Beide Tools findet ihr zum kostenfreien Download im Werkzeugkasten. Noch einmal zur Erinnerung an dieser Stelle: es gibt über diverse andere Portale weitaus ausführlichere Berechnungstools. Diese beleuchten jegliche Kennzahlen, die man nur bilden kann. Meiner Meinung nach ist dies für eine Investitionsentscheidung nicht notwendig. Ich entscheide fast ausschließlich nach positiven Cashflow. Solange mir ein Objekt nach Finanzierung, Rücklagen und Bewirtschaftung einen positven Cashflow abwirft, ist das Objekt für mich interessant.

Natürlich betrachte ich dabei auch noch den Instandhaltungsrückstau bzw. Zustand des Objektes. Dies ist jedoch nicht in Kennzahlen auszudrücken. Beispielsweise spekuliere ich nicht auf Wertsteigerung und eine bestimmte EK-Rendite ist auch kein Kaufkriterium für mich. Diese ist bei meinem geringen EK-Einsatz sowieso extrem hoch bzw. bei Komplettfinanzierung überhaupt nicht vorhanden.

Berechnung von Bruttomietrendite und Anschaffungskosten

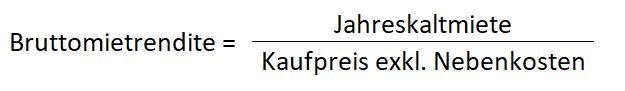

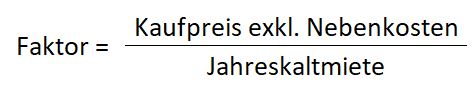

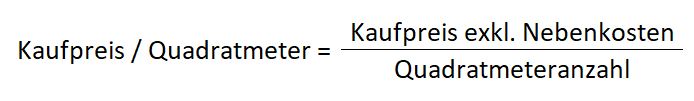

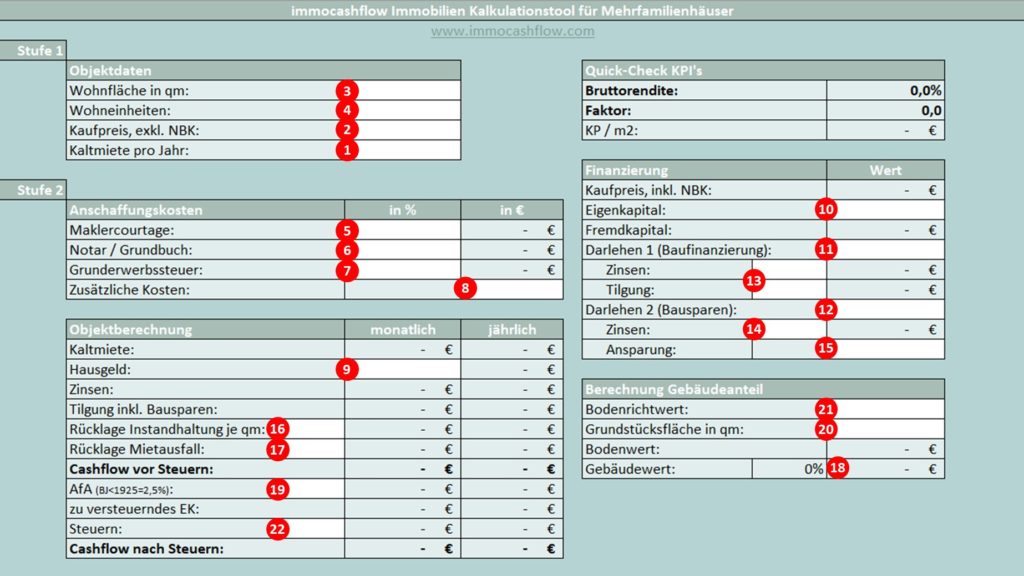

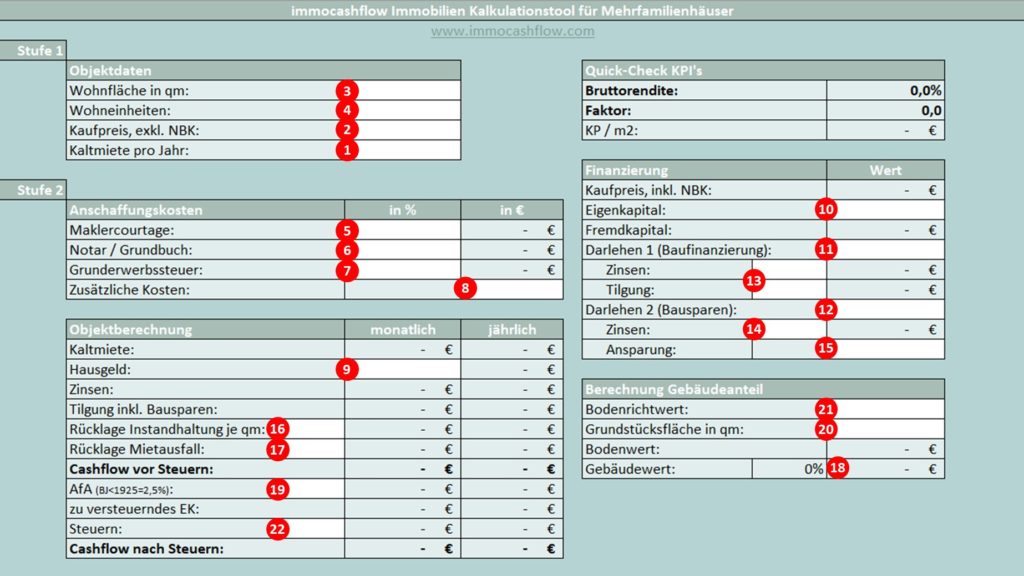

Generell kann festgehalten werden, dass sich die Bruttorendite- sowie Nebenkostenberechnung beim Immobilien Kalkulationstool für Mehrfamilienhäuser grundsätzlich im Vergleich zu Eigentumswohnungen nicht unterscheidet. Die Bruttomietrendite sowie der Faktor als erste Anhaltspunkte ergeben sich anhand der Mieteinnahmen (1) und des Kaufpreises (2).

Dazu müsst ihr lediglich diese beiden Zahlen in das Immobilien Kalkulationstool für Mehrfamilienhäuser in der linken oberen Box eintragen. Zusätzlich ist es noch wichtig die Wohnfläche in Quadratmetern (3) anzugeben. Damit erhaltet ihr auch noch eine dritte einfache Vergleichsgröße automatisch berechnet – den Kaufpreis je Quadratmeter. Hier geht es um die gesamte Wohnfläche, welche auch vermietet werden kann – nicht jedoch um die Grundstücksfläche.

Das sind also die gleichen Quick-Check KPI’s wie auch beim Immobilien Kalkulationstool für Eigentumswohnungen. Für die spätere Kalkulation der Bewirtschaftungskosten wird auch noch die Anzahl der Wohneinheiten (4) benötigt.

Errechnung Kaufpreis inklusive Nebenkosten

Auch hier werden im Tool wieder Maklercourtage (5), Kosten für Notar / Grundbucheintragung (6) und Grunderwerbssteuer (7) eingetragen. Zur Erinnerung noch einmal – abhängig vom Bundesland, fällt die Grunderwerbssteuer in unterschiedlicher Höhe an: Grunderwerbssteuer je Bundesland.

Außerdem gibt es in der Kalkulation noch ein Feld für zusätzliche Kosten (8), wie Gutachterkosten oder Kosten für eine Sanierung direkt nach dem Kauf. Bei einem Mehrfamilienhaus ist es umso wichtiger, dass man mit einem Gutachter das Haus besichtigt. Es können sich deutlich mehr versteckte Kosten verbergen, als bei einer einzelnen Eigentumswohnung und zusätzlich ist man als Eigentümer des gesamten Hauses auch für die kompletten Kosten für Gemeinschaftseigentum verantwortlich. Es gibt keine Eigentümergemeinschaft, unter der die Kosten aufgeteilt werden.

In Summe ergeben diese vorab beschriebenen Positionen zusammen mit dem Kaufpreis die gesamten Anschaffungskosten inkl. Kaufnebenkosten.

Bewirtschaftungskosten bei der Immobilien Kalkulation für Mehrfamilienhäuser

Bei angebotenen Mehrfamilienhäusern wird nicht in umlegbare sowie nicht umlegbare Hausgeldkosten unterschieden. Betriebsnebenkosten für die Mieter sind umlegbar (Wasser, Heizung, Versicherung, Grundsteuer, Winterdienst etc.) und werden über die Warmmieten eingeholt. Am Ende des Jahres erfolgt eine Betriebskostenabrechnung und daraus folgt schlussendlich eine Nachzahlung (bei zu geringen monatlichen Vorauszahlungen) oder Gutschrift (bei zu hohen monatlichen Vorauszahlungen) für die Mieter.

Die Kosten für die Arbeiten einer Hausverwaltung (Neuvermietungen, Dokumentenmanagement, Beauftragung Handwerker, Erstellung Betriebskostenabrechnung etc.) werden jedoch komplett vom Eigentümer selbst getragen und können nicht umgelegt werden. Wie hoch diese Kosten genau sind, weiß man vorher nicht. Schließlich sind die Vertragsdetails des Voreigentümers mit der beauftragten Hausverwaltung nicht bekannt bzw. kann ich als neuer Eigentümer auch eine andere Hausverwaltung wählen.

Hier kann man sich vorab ein Angebot einholen oder den Verkäufer nach einer Auskunft fragen. In der Regel werden Kosten je Wohneinheit in Rechnung gestellt. Bisher habe ich Kosten zwischen 20€ und 30€ je Wohneinheit gesehen. Diese Kosten multipliziert mit den Wohneinheiten setzt man dann unter Hausgeld (9) an.

Die Finanzierungskosten – Zinsen und Tilgung

Die Finanzierungskosten unterscheiden sich nicht von denen bei einer Eigentumswohnung. Auch hier verändert das eingesetzte Eigenkapital (10) die Höhe des Fremdkapitalbedarfs. Je mehr Eigenkapital ihr einsetzt, desto bessere Konditionen bekommt ihr meist von der Bank und dementsprechend geringer ist die monatliche Belastung zur Rückzahlung des Kredites (Annuität).

Allerdings bedeutet mehr Eigenkapitaleinsatz bei einem Investment wiederum weniger zur Verfügung stehendes Eigenkapital für weitere Investments. Wie ihr bereits wisst, setze ich auf eine möglichst hohe Finanzierung, um gerade in der Anfangszeit schnell ein großes Portfolio aufbauen zu können (siehe auch „Die vier Pfeiler meiner Immobilienstrategie„)

Da ich bei meinem ersten Mehrfamilienhaus, sowie auch schon bei meinen letzten beiden Eigentumswohnungen (Immobilien-Investment Nr. 3 – meine vierte und fünfte Eigentumswohnung), die Finanzierung sowohl über ein Baufinanzierungsdarlehen als auch ein Bauspardarlehen durchgeführt habe, ist das Berechnungstool bei den Finanzierungskosten hier dahingehend etwas angepasst. Wie die Finanzierung in Kombination mit einem Bauspardarlehen funktioniert, habe ich euch in diesem Artikel beschrieben: Finanzierung über Bauspardarlehen.

Ihr seht im Finanzierungsblock Darlehen 1 – Baufinanzierung (11) und Darlehen 2 – Bausparen (12). Dort gebt ihr die entsprechenden Darlehensbeträge ein. Beim Baufinanzierungsdarlehen ergänzt ihr noch die Zinsen und Tilgung (13), beim Bauspardarlehen die Zinsen (14) und die Ansparung (15). Die Ansparung gilt als Tilgungsersatz in der tilgungsfreien Zeit. die Summe der Finanzierungskosten beider Darlehen wird dann in die Objektberechnung auf der linken Seite übertragen.

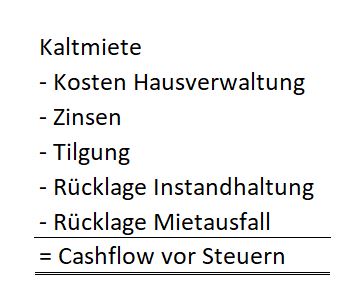

Cashflow vor Steuern

Zur abschließenden Berechnung des Cashflows vor Steuern werden noch die Rücklage für Instandhaltung (16) sowie die Rücklage für Mietausfall (17) benötigt. Je nach Zustand des Hauses sowie Instandhaltungsrückstau wird hier empfohlen 8-12€ je Quadratmeter an Instandhaltung zurück zu legen.

Beachtet hier beim Kauf eines Mehrfamilienhauses vor allem auch folgenden Unterschied zu einer Eigentumswohnung. Beim Kauf eines Mehrfamilienhauses wird keine Instandhaltungsrücklage des Verkäufers mit übernommen. Diese hat er schließlich privat vorgehalten und gehört ihm. Bei einer Eigentumswohnung ist dies anders. Die monatlich über die Hausverwaltung angesparte Instandhaltungsrücklage ist für das Gemeinschaftseigentum gedacht. Der in der Wohnungsgemeinschaft angesparte Anteil eines Eigentümers wird mit Verkauf auf den neuen Eigentümer der Wohnung übertragen und bleibt in der Rücklage.

Unter Berücksichtigung dieser „Stufe 2“-Kriterien kommt man bei der Berechnung am Ende auf den Cashflow vor Steuern.

Auch hier gilt wieder: Kommt beim Cashflow ein negativer Wert heraus – Finger weg von dem Objekt! Dann passt das Investment nicht zu meiner Strategie passives Einkommen durch Immobilien-Investments mit positiven Cashflow aufzubauen.

Hilfsmittel zur Steuerberechnung

Zuerst einmal benötigt man die zu versteuernde Grundlage oder den zu versteuernden Kapitalfluss. Dafür zieht man von der Mieteinnahme die Kosten für die Hausverwaltung, Zinsen und Abschreibung für das Gebäude ab. Außerdem muss man am Ende des Jahres die tatsächlichen Instandhaltungskosten abziehen. Da wir diese in der Vorabkalkulation nicht haben, nehmen wir den kalkulatorischen Wert, welcher in die Rücklage geflossen ist.

Die Tilgungssumme wird versteuert, weil diese ebenfalls einen Kapitalaufbau darstellt. Dieser Wert, der zu versteuernden Grundlage, berechnet sich automatisch aus den bereits erfolgten Eingaben im Kalkulationstool. Die Abschreibung bedarf jedoch einer weiteren Berechnung. Grundsätzlich gilt, dass lediglich der Gebäudeanteil (18) eines Investments abgeschrieben wird, nicht jedoch der Grundstücksanteil. Wurde das Gebäude vor 1925 erbaut, können 2,5% Abschreibung (19) angesetzt werden, ansonsten sind es 2%.

Um auf den Wert des Gebäudeanteils zu kommen, muss man vom Kaufpreis inkl. Nebenkosten den Wert für den Bodenanteil abziehen. Zur Berechnung des Bodenwertes benötigt man einige weitere Kennziffern. Die Grundstücksfläche (20) wird mit dem Bodenrichtwert (21) multipliziert, sodass man den Bodenwert des Kaufpreises erhält. Der andere Teil des Kaufpreises ist somit der Gebäudeanteil und für die Abschreibungshöhe entscheidend.

Cashflow nach Steuern

Mit dem Wissen über den Gebäudeanteil, kann nun auch die Berechnung des Cashflows nach Steuern durchgeführt werden. Für die Steuerberechnung müsst ihr noch euren eigenen Steuersatz (22) einsetzen und schon kommt ihr auf den Cashflow nach Steuern.

Auch an dieser Stelle noch einmal der Hinweis, dass die Berechnung der Steuern sehr individuell ist. Mein Ziel ist es keinen einzigen Cent Steuern auf die Immobilieneinnahmen zu zahlen, was bisher auch geklappt hat. Interessante Tipps, wie ihr das erreichen könnt, findet ihr in dem Ebook von Alexander Raue – Als Immobilieninvestor nie wieder Steuern zahlen. Im Jahr der Anschaffung werdet ihr allein auf Grund der anzusetzenden Anschaffungsnebenkosten keine Steuern auf eure Einnahmen zahlen müssen.

Auch in dem Immobilien Kalkulationstool für Mehrfamilienhäuser habt ihr zwei Tabellenblätter. Das erste ist das Tool, das zweite ist eine befüllte Beispielkalkulation, damit ihr auch die Berechnungen nachvollziehen könnt. Es ist völlig egal, in welchem Tabellenblatt ihr eure Zahlen entsprechend eintragt.